Базовая ставка центрального банка. Ключевая ставка в России: что нужно знать инвестору

Какая ключевая ставка ЦБ РФ на сегодня в 2018 году? Что вообще такое «ключевая ставка» ЦБ РФ? Где посмотреть сводную таблицу по значениям ключевой ставки Банка России? Как влияет снижение ключевой ставки на кредиты и вклады? Что нужно знать бизнесменам и бухгалтерам о ключевой ставке? Ответим на основные вопросы и приведем единую таблицу со ставками.

Значение ключевой ставки на сегодняшний день

Ключевая ставка – это процентная ставка по основным операциям Банка России по регулированию ликвидности банковского сектора. Этот показатель считается индикатором денежно-кредитной политики. Такое понятие как «ключевая ставка» было введено Банком России 13 сентября 2013 года. А с 1 января 2016 года Банк России приравнял ставку рефинансирования к значению ключевой ставки (указание Банка России от 11 декабря 2015 № 3894-У). Ключевая ставка ЦБ РФ на сегодня приведена в таблице (по годам):

| Размеры ключевой ставки | ||

| Срок, с которого установлена ставка | Размер ключевой ставки (%, годовых) | Основание |

| 30.04.2018 | 7,25 | Информация Банка России 27.04.2018 |

| 26.03.2018 | 7,25 | Информация Банка России 23.03.2018 |

| 09.02.2017 | 7,5 | Информация Банка России от 09.02.2018 |

| 18.12.2017 | 7,75 | Информация Банка России от 15.12.2017 |

| 30 октября 2017 г. | 8,25 | Информация Банка России от 17.10.2017 |

| 18 сентября 2017 г. | 8.5 | Информация Банка России от 15 сентября 2017 |

| с 19 июня 2017 г. | 9 | Информация Банка России от 16.06.2017 |

| со 2 мая 2017 г. | 9.25 | Информация Банка России от 28.04.2017 |

| с 27 марта 2017 г. | 9.75 | Информация Банка России от 24.03.2017 |

| с 19 сентября 2016 г. | 10 | Информация Банка России от 16.09.2016 |

| с 14 июня 2016 г. | 10.5 | Информация Банка России от 10.06.2016 |

| с 3 августа 2015 г. | 11 | Информация Банка России от 31.07.2015 |

| с 16 июня 2015 г. | 11.5 | Информация Банка России от 15.06.2015 |

| с 5 мая 2015 г. | 12.5 | Информация Банка России от 30.04.2015 |

| с 16 марта 2015 г. | 14 | Информация Банка России от 13.03.2015 |

| cо 2 февраля 2015 г. | 15 | Информация Банка России от 30.01.2015 |

| c 16 декабря 2014 г. | 17 | Информация Банка России от 16.12.2014 |

| c 12 декабря 2014 г. | 10.5 | Информация Банка России от 11.12.2014 |

| с 5 ноября 2014 г. | 9.5 | Информация Банка России |

| с 28 июля 2014 г. | 8 | Информация Банка России от 25.07.2014 |

| с 28 апреля 2014 г. | 7.5 | Информация Банка России от 25.04.2014 |

| с 3 марта 2014 г. | 7 | Информация Банка России от 03.03.2014 |

| с 13 сентября 2013 г. | 5.5 | Информация Банка России от 13.09.2013 |

Также на сайте ЦБ РФ вы можете всегда найти официальную ключевую процентную ставку на сегодня. Сведения отображаются на главной странице Центробанка:

Многие довольно часто встречают различные новости про ключевую ставку на телевидении, радио или в Интернете. Так, например, в последнее время все чаще встречаются новости о снижении ключевой ставки ЦБ РФ? Но как в этому относиться? Это хорошо или плохо? Многие не задумываются об этом и полагают, что динамика к снижению ключевой ставки на их жизнь никак не влияет. Но так ли это на самом деле?

Если повышение или снижение ключевой ставки не так уж и важно для обычных людей, то почему новости об очередном заседании ЦБ РФ по вопросу изменения ключевой ставки занимают верхние строчки? Об это мы расскажем далее и приведем примеры влияния размера ключевой ставки не только на обычных граждан, но и на бизнес.

Как ЦБ РФ меняет значение ключевой ставки

Повышать или снижать ключевую ставки вправе исключительно регулятор – Банк России (ЦБ РФ). В этих целях проводятся специальные заседания, на которых комиссией решаются вопросы о возможности корректировки действующей ключевой ставки. По итогам таких заседаний ЦБ РФ выпускает пресс-релизы о принятых решениях, которые публикуются на сайте Центрального банка . Ключевая ставка снижается или повышает на «базисные пункты». Поэтому в официальных данных обычно используют аббревиатуру «б.п».

В официальных пресс-релизах, как правило, довольно подробно описываются предпосылки для принятия того или иного решения по ключевой ставке рефинансирования. Так, к примеру, в пресс-релизе от 15.09.2017 ЦБ РФ сообщил о снижении ключевой ставки на 0,5 процентных пункта до 8,5%. Поясняется, что при принятии этого решения учитывались следующие факторы:

- динамика инфляции;

- денежно-кредитные условия;

- экономическая активность;

- инфляционные риски.

27 октября 2017 года Центральный банк продолжил снижение ключевой ставки и понизил ее до 8,25 процентов. ЦБ отметил продолжающийся рост экономики и повышенные инфляционные ожидания. Центробанк намерен продолжать переходить от умеренно жесткой к нейтральной денежно-кредитной политике.

Зачем банкиры анализируют эти показатели? Как, допустим, экономическая активность и инфляция в стране, связана с размером ключевой ставки? Об этом пойдет речь далее.

С календарем заседаний ЦБ РФ по ключевой ставке п можно ознакомиться на сайте Банка России. Он размещен по этой ссылке . Так, например, очередное заседание по ставке ожидается 27 октября 2017 года.

Ключевая ставка: кредиты и вклады

Ключевая процентная ставка – это ставка, по которой Центробанк может предоставить кредиты коммерческим банкам. Также по ключевой ставке Центробанк готов принимать от банков деньги на вклады. Поясним эти вопросы подробнее.

Кредиты

С практической точки зрения коммерческие банки не могут взять деньги в Центробанке и выдать их в виде кредитов населению или бизнесу, поскольку ЦБ РФ может выдать деньги по ключевой ставке только лишь на небольшой срок – 7 дней. При этом, к примеру, ипотечные кредиты – долгосрочные и выдаются на несколько лет. Поэтому для выдачи кредитов, у банков должны быть иные источники финансирования (например, собственные средства). Однако если прекращается возможность для банков получить деньги в других источниках, то банк обращается за помощью именно к Центробанку.

Таким образом, корректировка ключевой ставки Центробанка влияет на изменение ставок по которым банки предлагают кредиты (в том числе – ипотечные) населению. И если ключевая ставка снижается, то это является сигналом к снижению ставок по банковским кредитам. А более дешевые заемные средства, в свою очередь, позволят активнее развиваться промышленности и повышают спрос на потребительские кредиты и ипотеку среди граждан.

В последнее время ключевая ставка постепенно снижается. Так, к примеру, если 19 сентября 2016 года ее размер составлял 10 процентов годовых, то через год (по состоянию на 18 сентября 2017 года) ключевая ставка снизилась до 8,5 процентов (см. таблицу выше).

Вместе с ключевой ставкой коммерческие банки снижают ставки по кредитам. Так, например, с 1 июня 2017 года Сбербанк снизил процентные ставки по жилищным кредитам на покупку новостроек, а с 5 июня – по остальным базовым ипотечным продуктам. Снижение составило 0,20-0,75 процентных пункта. При этом отмечается, что Сбербанк наблюдает стабильное восстановление спроса на ипотеку: объем заявок с начала 2017 года прирастает по отношению к аналогичному периоду 2016 года.

Вот другие примеры. Банк России принял решение снизить ключевую ставку на 50 базисных пунктов с 18 сентября 2017 года до 8,50% годовых. В таких условиях примерные ставки по ипотеке на новостройки начинаются от 9 процентов годовых.

Ключевая ставка – не единственная причина, влияющая на спрос в секторе ипотечных кредитов. Снижение ставки вниз создаёт условия для формирования более интересных продуктов на рынке кредитования в целом. Однако мощным драйвером в формировании спроса на ипотеку в целом является общее состояние экономики, уверенность людей в завтрашнем дне.

Вклады

Снижение ключевой ставки приводит к сокращению ставок по депозитам. И это волне оправдано, поскольку банкам попросту становится невыгодно привлекать вклады от физических лиц и бизнеса под больший процент.

Смысл в том, что когда человек или организация открывает вклад в банке, то он, по сути, дает банку деньги в долг на определенный срок. За это банк ему выплачивает доход в виде годовых процентов. Зачем банку платить по депозиту больше, чем ключевая ставка, если по ключевой ставке коммерческий банк может взять взаймы деньги у Центробанка? И в довольно крупных объемах. Понимая это, вклады от населения или бизнеса банки принимают под меньший процент, чем официальная ключевая ставка.

Было бы странно, если бы банки занимали у населения деньги по ставкам, превышающим ключевую. Ведь если ставки по депозитам будут превышать значение ключевой ставки, то банки станут работать себе «в минус». Так, например, при официальном значении ключевой ставки на уровне 8,5 процентов, даже самые “выгодные” депозиты предлагаются банками по меньшим процентным ставкам.

Если же вам предлагаются к открытию вклады по ставкам, которые превышают ключевую, то будьте особенно внимательны. Это должно, как минимум, насторожить потенциального вкладчика.

Снижение ключевой ставки приводит к уменьшению ставок по депозитам, что, в свою очередь, заставляет население и бизнес искать альтернативу банковским вкладам (депозитам).

Ключевая ставка определяет цену денег для коммерческих банков, а они в свою очередь предоставляют кредиты компаниям и физическим лица. Если ЦБ РФ повышает ключевую ставку, то деньги становятся дороже, и это по цепочке приводит к тому, что и коммерческие банки повышают свои ставки по кредитам и депозитам для населения и предприятий.

И наоборот: если ЦБ РФ повышает ключевую ставку, то занимать деньги у ЦБ РФ банкам становится дороже. И банки повышают ставки по депозитам. Таким образом банки привлекают деньги от населения и бизнеса на более выгодных для себя и для инвесторов условиях. Так, к примеру, когда в период кризиса ключевая ставка подскочила до 17 % годовых, банки также стали повышать ставки по вкладам. Тогда можно было встретить такие новости:

Однако, когда ключевая ставка начала снижаться, то и ставки по вкладам поползли вниз.

Ключевая ставка и инфляция: взаимосвязь

Ключевую ставку Банк России использует для того, чтобы влиять на инфляцию. В планы Центрального банка России входит небольшая инфляция – на уровне 4% в год. Экономисты регулятора анализируют данные и делают расчет: какой должна быть ключевая ставка в настоящий момент, чтобы и инфляция снижалась и экономика работала.

Если растут ставки по кредитам и депозитам, граждане и фирмы хотят брать меньше кредитов, – а значит, меньше их тратить и меньше инвестировать – и все хотят больше сберегать. В результате снижается спрос на товары и услуги, и, соответственно, снижается инфляция.

И наоборот: если Банк России снижает ключевую ставку – деньги становятся дешевле, снижаются ставки по кредитам и депозитам для населения и фирм, все берут больше кредитов, больше тратят, больше инвестируют, меньше сберегают. Это приводит к росту спроса и ускорению инфляции.

Влияет ли курс доллара на ключевую ставку? Конечно! От курса доллара зависит экономика страны. Положение экономики связано с потребительским кредитованием. А кредитования связано с ключевой ставкой. Далее в таблице вы можете проследить динамику роста и снижения инфляции во взаимосвязи с изменением ключевой ставки рефинансирования в 2015-2017 годах:

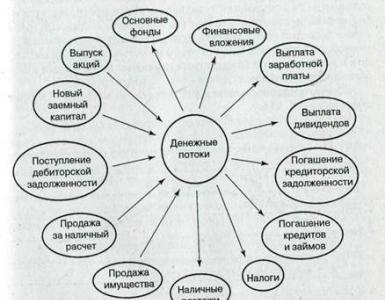

Как ключевая ставка влияет на бизнес

Изменение ключевой ставки влечет за собой не только изменение условий кредитования и инвестирования. Есть целый ряд вопросов бизнеса, которые связаны со значением ключевой ставки. Расскажем о них. При этом в расчетах мы будем принимать во внимание ключевую ставку, действующую с 18 сентября 2017 года – 8,5 процентов. Поэтому имейте в виду, что в ваших расчетах может потребоваться использовать другой показатель ключевой ставки.

Компенсация за задержку выплаты зарплаты

Если работодатель несвоевременно выплатил работникам заработную плату (отпускные или увольнительные), то за задержку работникам полагается компенсация. Это предусмотрено статьей 236 ТК РФ. Размер компенсации за задержку зарплаты определяется в коллективном или трудовом договоре. Если же размер компенсации не установлен трудовым или коллективным договором, то ее считают исходя из 1/150 ключевой ставки за каждый день просрочки. Компенсацию за задержку зарплаты рассчитывают по формуле:

Предположим, что сумма задолженности по зарплате составила 590 000 рублей. Период задержки – 32 дня. В период задержки действовала ключевая ставка – 8,50 %. Для расчета компенсации задолженность по зарплате нужно умножать на 1/150 ключевой ставки и на количество дней задержки. Соответственно компенсация за каждый день составит 10 698,67 р. (590 000 руб. × 8,50 % / 150 × 32).

Пени по налогам и страховым взносам

От размера ключевой ставки зависит сумма пеней, которую необходимо уплатить при несвоевременном перечислении налогов или страховых взносов в бюджет. Кстати, с 1 октября меняется порядок расчета налоговых пеней (за задержку уплаты налогов и взносов, перечисляемых в ИФНС). Так, по задолженности, возникшей с 01.10.2017, их ставка зависит от количества дней просрочки:

- при просрочке до 30 календарных дней включительно пени считаются исходя из 1/300 ставки рефинансирования ЦБ, которая равна ключевой ставке;

- при просрочке свыше 30 календарных дней: за первые 30 дней исходя из 1/300 ставки, а за последующие дни – исходя из 1/150 ставки.

Несвоевременный возврат налогов и взносов

Если ИФНС вернула переплату по налогам или страховым взносам с задержкой, то налоговики обязаны выплатить компании или ИП проценты по ключевой ставке (ст. 78 НК РФ). По общему правилу, перечислить деньги на расчетный счет они должны в течение месяца после того, как получили заявление о возврате переплаты (п. 6 ст. 78 НК РФ). Но налоговики могут не уложиться в этот срок. Тогда и нужно рассчитать проценты с учетом ключевой ставки по формуле:

Пример. Организация подала заявление о возврате переплаты по налогу в сумме 276 000 руб. Однако налоговики вернули переплату с опозданием на 22 дня. Бухгалтер сдал в ИФНС заявление об уплате процентов за задержку возврата налога. Сумма процентов составила 1414 р. (276 000 × 8,5 % / 365 дн. × 22 дн.).

Материальная выгода по займам

Если организация или ИП выдали работнику, учредителю, генеральному директору или иным физическим лицам заем, то бухгалтеру нужно ежемесячно рассчитывать НДФЛ с материальной выгоды. Она возникает, если сумма процентов по займу меньше 2/3 ключевой ставки (подп. 1 п. 2 ст. 212 НК РФ). С дохода нужно удерживать НДФЛ по ставке 35 процентов (п.2 ст. 224 НК РФ). При этом материальную выгоду нужно рассчитывать ежемесячно – на последний день каждого месяца в течение срока, на который получен заем.

Пример. Организация в 2017 году выдала директору беспроцентный заем на год. Сумма займа составляет 900 000 руб. Материальная выгода за полный месяц (октябрь 2017 года) составит 4331,50 р. (900 000 руб. × 2/3 × 8,50 % / 365 дн. × 31 дн.). НДФЛ составит 1516 руб. (4331,50 × 35%).

Заморозка счетов

Налоговики должны уплатить проценты по ключевой ставке за каждый календарный день незаконной блокировки расчетного счета организации или ИП (п. 9.2 ст. 76 НК РФ). Допустим в 2017 году ИФНС незаконно заблокировала счет компании на период на 12 дней. На заблокированном счете было 340 000 рублей. Размер процентов за незаконную блокировку счета составит 950, 13 р. (340 000 руб. × 12 дн. × 8,50 % / 365 дн.).

Проценты за просрочку по обязательствам и законные проценты

Если поставщики (продавцы) или покупатели нарушили условия договора, то можно потребовать от них компенсировать потери. Есть три вида подобного рода компенсации:

- неустойка (штраф, пени);

- проценты за просрочку;

- законные проценты за пользование деньгами.

Одновременно взыскать и неустойку, и проценты можно, только если такое условие стороны прописали в договоре (ст. 317.1, 330 и 395 Гражданского кодекса РФ).

Неустойка

Условие о неустойке прописывают в договоре (ст. 331 ГК РФ). В деловой среде применяют два вида неустоек:

- штрафы (в твердой сумме либо процент от суммы);

- проценты или пени (за дни, когда контрагент не выполнял обязательства по договору или выполнял с нарушениями).

Размер неустойки и порядок расчета устанавливают в договоре. Чаще всего стороны закрепляют неустойку исходя из 1/300 ключевой ставки.

Проценты за просрочку

Если контрагент не заплатил по договору в срок или с опозданием вернул долг, то компания или ИП вправе взыскать с него проценты за каждый день просрочки. Размер процентов обычно прописывают в договоре. Если размер процентов в договоре не прописан, то размер процентов считается исходя из ключевой ставки за периоды просрочки. При расчете процентов принимаются во внимание фактическое число дней в году и месяце. Сумму процентов считают по формуле:

Законные проценты

Начислять проценты за время пользования деньгами можно, когда это прямо предусмотрено законом или договором. Это так называемые «законные проценты». Если ни в законе, ни в договоре о таких законных процентах не сказано, то потребовать их от контрагента нельзя. Если стороны изначально согласны не начислять законные проценты, то в договоре об этом не пишут. Такие правила прописаны в статье 317.1 Гражданского кодекса РФ с 1 августа 2016 года.

Однако до 1 августа 2016 года кредитор по умолчанию имел право на «законные проценты». Их начисляли автоматически, если иное не предусматривал закон или договор (ст. 317.1 ГК РФ в редакции до 1 августа 2016 года). Эти проценты также рассчитываются исходя из ключевой ставки, которая действовала в период пользования денежными средствами.

Основные выводы о ключевой ставке

Итак, теперь приведем основные выводы о ключевой ставке, которые необходимо понимать рядовому гражданину или бизнесмену:

- если ключевая ставка снижается, то кредиты становятся доступнее;

- если ключевая ставка снижается, то депозиты (вклады) становятся менее привлекательными;

- повышение ключевой ставки влечет за собой повышение ставок по депозитам и кредитам.

- ключевая ставка влияет на инфляцию.

Если же вы занимаетесь бизнесом, то ключевая ставка влияет для вас на следующие показатели:

- пени за просрочку уплаты налогов и взносов;

- компенсация за задержку зарплаты;

- проценты за просрочку по обязательствам и законные проценты;

- материальная выгода по займам.

Термин «ключевая ставка» первый раз ввели на заседании Центрального Банка 13 сентября 2013 года. До этого применялось только понятие «ставка рефинансирования», которая использовалась для расчетов различных экономических показателей, но не отражала принципы политики Банка России.

Определение

Ключевая ставка - это одновременно и тот процент, под который коммерческие банки могут оформить у Центробанка кредит сроком на 1 неделю, и та верхняя граница, под которую сам регулятор готов принимать от кредитных организаций депозиты. Другими словами, Банк России не кредитует ниже значения ключевой ставки и не принимает деньги под процент, превышающий его.

Применение

Главное, на что влияет размер ключевой ставки - на то, какие проценты будут по кредитам и по вкладам для частных клиентов и компаний.

Чем ниже значение, тем на более привлекательных условиях банки возьмут у Центробанка кредит. А значит, смогут прокредитовать своих клиентов под меньший процент. Если размер ставки увеличится, то и банки будут вынуждены перейти на более высокие проценты.

Аналогична и ситуация с депозитами - чем выше тот процент, под который Банк России принимает депозиты, тем лучше условия коммерческие банки смогут предложить своим клиентам. И наоборот - при снижении ставки линейка оформляемых вкладов теряет привлекательность, так как сами банки оформляют у Ценробанка депозиты под меньший процент.

Снижение и повышение

Меняя размер ключевой ставки, регулятор может влиять на экономику страны и корректировать инфляцию.

Повышение говорит о том, что экономика нестабильна и необходимо вмешательство для ограничения ее колебаний. По сути, увеличивая ставку, регулятор снижает спрос на потребительские и коммерческие кредиты (из-за их дороговизны). Уменьшается количество денег в обращении, банки теряют возможность оформлять у Центробанка дешевые кредиты. Развитие экономики замедляется.

Снижение значения, наоборот, дает банкам возможность выдавать кредиты на привлекательных для клиентов условиях. Повышается спрос на заемные деньги, а значит частные лица могут позволить себе больше тратить, что развивает бизнес предлагаемых товаров и услуг. Такая ситуация позитивна и ведет к росту экономики.

Отличие от ставки рефинансирования

До введения понятия «ключевая ставка» во всех законах и официальных документах (например, для расчета штрафов, пеней и налогов) использовалась ставка рефинансирования. После признания необходимости использовать единое значение, их было решено уравнять. При этом регулятор дал время на изменение нормативной базы и обозначил дату окончательного «объединения» - 1 января 2016 года.

Сейчас ставка рефинансирования как отдельная единица и самостоятельный показатель не употребляется.

История изменения значений

В день своего принятия ключевая ставка была зафиксирована на уровне 5,5%. Нестабильность экономики вынуждала регулятор поэтапно повышать размер ставки - в 2014 году значение увеличивалось 6 раз. Рекордным было единоразовое повышение на 6,5% сразу (16 декабря 2014 года было закрепление на уровне 17%). Такое решение стало ответом на значительные скачки на валютном рынке и, по ожиданиям Центробанка, должно было сдержать инфляцию и снизить риск дефолта.

После этого ставка более не увеличивалась, а лишь поэтапно снижалась. Например, в феврале 2015 года она составляла 15%, а в июне 2016 -уже 11,5%.

Значения ключевой ставки

За 2017 год значение снижалось шесть раз.

Последнее уменьшение значения регулятор пояснил тем, что инфляция приближается к целевому ориентиру, а экономическая активность восстанавливается. Центробанк говорит, что дальнейшие решения об изменении ключевой ставки будут приняты на основе анализа изменения цен на топливо (в основном, нефть), динамики снижения инфляции и общего развития экономики.

Значения ключевой ставки с момента ее введения:

|

Период действия |

Значение, % годовых |

|---|---|

| 03.02.2013 - 02.03.2014 | 5,5 |

| 03.03.2014 - 27.04.2014 | 7,0 |

| 28.04.2014 - 27.07.2014 | 7,5 |

| 28.07.2014 - 04.11.2014 | 8,0 |

| 05.11.2014 - 11.12.2014 | 9,5 |

| 12.12.2014 - 15.12.2014 | 10,5 |

| 16.12.2014 - 01.02.2015 | 17,0 |

| 02.02.2015 - 15.03.2015 | 15,0 |

| 16.03.2015 - 04.05.2015 | 14,0 |

| 05.05.2015 - 15.06.2015 | 12,5 |

| 16.06.2015 - 02.08.2015 | 11,5 |

| 03.08.2015 - 13.06.2016 | 11,0 |

| 14.06.2016 - 18.09.2016 | 10,5 |

| 19.09.2016 - 26.03.2017 | 10,0 |

| 27.03.2017 - 01.05.2017 | 9,75 |

| 02.05.2017 - 18.06.2017 | 9,25 |

| 19.06.2017 - 17.09.2017 | 9,00 |

| 18.09.2017 - 29.10.2017 | 8,5 |

| 30.10.2017 - 17.12.2017 | 8,25 |

| 18.12.2017 - 11.02.2018 | 7,75 |

| 12.02.2018 - 25.03.2018 | 7,50 |

| 26.03.2018 - 14.09.2018 | 7,25 |

| 15.09.2018 - 16.12.2018 | 7,50 |

| 17.12.2018 - по наст. время | 7,75 |

). В итоге действующая ставка ставка рефинансирования ЦБ РФ на сегодня (2018 год) составляет 7,75% годовых . В конце статьи смотрите ставку рефинансирования ЦБ РФ на 2018 год в таблице (официальный сайт ЦБ РФ).

Ставка рефинансирования на сегодня (с 17 декабря 2018 года по 10 февраля)

Ставка ставка рефинансирования ЦБ РФ (она же ключевая ставка) составляет 7,75% годовых . Ставка действует с 17 декабря 2018 года по 10 февраля. Срок действия установил ЦБ РФ.

Ставка рефинансирования меняется часто. Подпишитесь на изменения на сайте журнала "Упрощенка", и в день обновления ставки мы вам сообщим об этом.

История ставок ЦБ РФ

|

Период |

Ставка |

|---|---|

| С 17 декабря 2018 года по 10 февраля 2019 года | 7,75 |

|

С 17 сентября 2018 года по 16 декабря 2018 года

|

7,5 |

| С 26 марта по 16 сентября 2018 года | 7,25 |

За более чем 20 лет истории ставка рефинансирования в России достигала значения и более 200 пунктов. Самый первый процентный показатель составлял 20%. Но менее чем за 5 месяцев ставка увеличилась в 4 раза. И до середины 1994 года стремительный рост процента продолжился. После этого показатель в течение нескольких лет колебался в районе 200%, после чего начал постепенно снижаться. Хотя более менее адекватного уровня удалось достичь лишь к началу двухтысячных годов.

Посчитать пени по налогам по ставке рефинансирования автоматически может наша программа " ". Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе " " для вас совершенно бесплатный. Начните прямо сейчас.

Ставки ЦБ по всем операциям 17 декабря (таблица с официального сайта ЦБ РФ)

Данная информация взята с официального сайта Банка России:

| Назначение | Вид инструмента | Инструмент | Срок | c 18.12.2017 | c 12.02.2018 | с 26.03.2018 | с 17.09.2018 | с 17.12.2018 |

| Предоставление ликвидности | Кредиты "овернайт"; сделки "валютный своп" 1 ; ломбардные кредиты; операции РЕПО | 1 день | 8,75 | 8,50 | 8,25 | 8,50 | 8,75 | |

| Кредиты, обеспеченные нерыночными активами или поручительствами | 1 день | 8,75 | 8,50 | 8,25 | 8,50 | 8,75 | ||

| от 2 до 549 дней 2 | 9,50 | 9,25 | 9,00 | 9,25 | 9,50 | |||

| Операции на открытом рынке (минимальные процентные ставки) | Аукционы по предоставлению кредитов, обеспеченных нерыночными активами 2 | 3 месяца | 8,00 | 7,75 | 7,50 | 7,75 | 8,00 | |

| Аукционы "валютный своп" 1 | от 1 до 2 дней 3 | |||||||

| Аукционы РЕПО | от 1 до 6 дней 3

, 1 неделя |

7,75 | 7,50 | 7,25 | 7,50 | 7,75 | ||

| Абсорбирование ликвидности | Операции на открытом рынке (максимальные процентные ставки) | Депозитные аукционы | от 1 до 6 дней 3

, 1 неделя |

(ключевая ставка) | (ключевая ставка) | (ключевая ставка) | (ключевая ставка) | (ключевая ставка) |

| Операции постоянного действия | Депозитные операции | 1 день, до востребования 4 | 6,75 | 6,50 | 6,25 | 6,50 | 6,75 | |

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

- пени за просрочку по оплате налогов, сборов, взносов рассчитываются исходя из суммы просрочки и доли (1/300) ставки рефинансирования за каждый день с установленного срока платежа до даты фактической оплаты;

- материальная выгода (экономия на процентах по займам) рассчитывается также исходя из суммы займа и доли (2/3) ставки рефинансирования.

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст. 809 ГК РФ позволяет взыскать с заемщика сумму процентов исходя из банковской ставки, если в договоре условия по процентам не прописаны. А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11.12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

Ключевая ставка появилась в России в 2013 году, когда вышла в свет информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России». Теперь используется не фиксированная ставка для кредитования коммерческих банков, а коридор процентных ставок. Ключевая ставка обозначает минимальную величину процента, под который кредитуются коммерческие банки на недельный срок. А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

Вместе с тем, ставка рефинансирования не была упразднена. Изменилась лишь ее роль в системе инструментов Центробанка. И как прежде, именно к ставке рефинансирования привязаны методы расчетов, используемых в некоторых статьях налогового и гражданского кодексов.

Снижение ставки рефинансирования

Несколько лет назад правительство России поставило перед собой цель снизить показатель инфляции до 4%. До сегодняшнего дня достичь этого так и не удалось, но положительная динамика в этом направлении все же наблюдается.

Благодаря позитивным изменениям Центробанк вновь понизил ключевую ставку (а значит и ставку рефинансирования). Специалисты прогнозируют продолжение снижения ключевой ставки.

Центральный банк Российской Федерации (Банк России)

Пресс-служба

107016, Москва, ул. Неглинная, 12

Информация

Банк России принял решение сохранить ключевую ставку на уровне 7,75% годовых

Совет директоров Банка России 8 февраля 2019 года принял решение сохранить ключевую ставку на уровне 7,75% годовых. Годовая инфляция в январе 2019 года соответствовала нижней границе ожиданий Банка России. Инфляционные ожидания населения и предприятий несколько выросли. Вклад повышения НДС в годовые темпы роста потребительских цен в январе был умеренным. В полной мере влияние НДС на инфляцию можно будет оценить не ранее апреля текущего года. Также сохраняется неопределенность относительно дальнейшего развития внешних условий и динамики цен на отдельные продовольственные товары. Баланс рисков по-прежнему смещен в сторону проинфляционных, особенно на краткосрочном горизонте. С учетом принятого решения Банк России прогнозирует годовую инфляцию в интервале 5,0–5,5% по итогам 2019 года с возвращением к 4% в первой половине 2020 года.

Банк России будет принимать решения по ключевой ставке, оценивая достаточность повышения ключевой ставки в сентябре и декабре 2018 года для возврата годовой инфляции к цели в 2020 году, с учетом динамики инфляции и экономики относительно прогноза, а также рисков со стороны внешних условий и реакции на них финансовых рынков.

Динамика инфляции . Годовая инфляция в январе 2019 года соответствовала нижней границе ожиданий Банка России. В январе годовой темп прироста потребительских цен увеличился до 5,0% (с 4,3% в декабре 2018 года). Вклад повышения НДС в годовые темпы роста потребительских цен в январе был умеренным. В полной мере влияние НДС на инфляцию можно будет оценить не ранее апреля текущего года. Существенную роль в повышении инфляции в январе сыграло увеличение темпа роста цен на продовольственные товары до 5,5% (с 4,7% в декабре 2018 года). Ускорение продовольственной инфляции носит во многом восстановительный характер после ее существенного снижения во второй половине 2017 - первой половине 2018 года. Кроме того, завершается подстройка цен к произошедшему во втором полугодии 2018 года ослаблению рубля. Цены на непродовольственные товары и услуги за последние 12 месяцев увеличились в меньшей мере, чем на продовольственном рынке.

В январе ценовые ожидания предприятий увеличились в связи с произошедшим ранее ослаблением рубля и повышением НДС. Инфляционные ожидания населения повысились незначительно.

По прогнозу Банка России, под действием повышения НДС и произошедшего в 2018 году ослабления рубля годовая инфляция временно ускорится, достигнув максимума в первом полугодии 2019 года, и составит 5,0–5,5% на конец 2019 года. Квартальные темпы прироста потребительских цен в годовом выражении замедлятся до 4% уже во втором полугодии 2019 года. Годовая инфляция вернется к 4% в первой половине 2020 года, когда эффекты произошедшего ослабления рубля и повышения НДС будут исчерпаны.

Денежно-кредитные условия . С момента предыдущего заседания Совета директоров Банка России денежно-кредитные условия существенно не изменились. Динамика процентных ставок на различных сегментах внутреннего финансового рынка была разнонаправленной. Доходности ОФЗ снизились на фоне стабилизации ситуации на внешних финансовых рынках. Ставки на депозитно-кредитном рынке несколько повысились. Сохранение положительных реальных процентных ставок по депозитам и облигациям поддержит привлекательность сбережений и сбалансированный рост потребления.

Экономическая активность . По первой оценке Росстата, прирост ВВП за 2018 год составил 2,3%, что выше прогноза Банка России в 1,5–2%. Однако в последние месяцы 2018 года рост деловой активности замедлился. В декабре снизились темпы роста промышленного производства, объема строительных работ, реальной заработной платы и оборота розничной торговли. Банк России сохраняет прогноз темпов роста ВВП в 1,2–1,7% в 2019 году. Повышение НДС может оказать небольшое сдерживающее влияние на деловую активность, преимущественно в начале года. Дополнительные полученные бюджетные средства уже в 2019 году будут направлены на повышение государственных расходов, в том числе инвестиционного характера. В последующие годы возможно повышение темпов экономического роста по мере реализации запланированных структурных мер.

Инфляционные риски . Баланс рисков остается смещенным в сторону проинфляционных рисков, особенно на краткосрочном горизонте в связи с повышением НДС и динамикой цен на отдельные продовольственные товары. Сохраняется неопределенность относительно дальнейшего развития внешних условий и их влияния на цены финансовых активов. Несмотря на рост нефтяных цен в январе 2019 года, риски превышения предложения над спросом на рынке нефти в 2019 году остаются повышенными.

Пересмотр ожидаемых темпов ужесточения денежно-кредитной политики ФРС США и центральными банками других стран с развитыми рынками снижает риски устойчивого оттока капитала из стран с формирующимися рынками. Вместе с тем геополитические факторы могут привести к усилению волатильности на товарных и финансовых рынках и оказать влияние на курсовые и инфляционные ожидания.

Оценка Банком России рисков, связанных с динамикой заработных плат, возможными изменениями в потребительском поведении, бюджетными расходами, существенно не изменилась. Эти риски остаются умеренными.

Банк России будет принимать решения по ключевой ставке, оценивая достаточность повышения ключевой ставки в сентябре и декабре 2018 года для возврата годовой инфляции к цели в 2020 году, с учетом динамики инфляции и экономики относительно прогноза, а также рисков со стороны внешних условий и реакции на них финансовых рынков.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 22 марта 2019 года . Время публикации пресс-релиза о решении Совета директоров Банка России - 13:30 по московскому времени.

Ключевая ставка ЦБ РФ в 2018 году установлена на период с 17 декабря 2018 года по 10 февраля (сообщение с официального сайта ЦБ РФ).

Какая ключевая ставка ЦБ установлена на сегодня

Размер ключевой ставки на сегодня составляет 7,75% . Такой процент будет действовать как минимум до 10 февраля включительно. К этому времени Совет директоров Банка РФ примет решение по итогам очередного заседания по вопросу ставки.

Понятие ключевой ставки было введено в России в 2013 году. На это время пришелся один из основных этапов банковской реформы.

Ставка рефинансирования меняется часто. Подпишитесь на изменения на сайте журнала "Упрощенка", и в день обновления ставки мы вам сообщим об этом.

Ставки Центробанка на сегодняшний день в таблице (2018 год)

В таблице ниже вы найдете показатели ключевой ставки, начиная с 2016 года по сегодняшний день.

|

Период |

Установленный процент |

|---|---|

| С 17 декабря 2018 года по 10 февраля | 7,75 |

| С 17 сентября 2018 года по 16 декабря 2018 года | 7,5 |

| С 26 марта по 16 сентября 2018 года | 7,25 |

Посчитать пени по налогам по ставке рефинансирования автоматически может наша программа " ". Для пользователей доступна консультация по всем бухгалтерским вопросам 24 часа в сутки 7 дней в неделю. Первый год работы в программе " " для вас совершенно бесплатный. Начните прямо сейчас.

Какое значение имеет для экономики

Ключевая ставка определяет состояние кредитно-денежной политики в нашей стране. Это тот максимальный процент, под который Центробанк кредитует коммерческие банки на недельный период. И одновременно это тот минимальный процент, под который Центробанк размещает у себя на тот же срок денежные средства коммерческих банков.

Что это значит для всей кредитной системы России? Это значит, что ни одно физическое или юридическое лицо не сможет получить кредит дешевле, чем получает кредит сам коммерческий банк, то есть процент по кредиту никогда не будет ниже ключевой ставки.

Аналогично и со вкладами. Ни один коммерческий банк не откроет депозит физическому или юридическому лицу под процент ниже, чем текущая ключевая ставка.

Значение для предпринимательской деятельности

Сама по себе ключевая ставка, а именно ее снижение, может влиять на развитие предпринимательской деятельности благодаря дешевым заемным средствам, что значит появление новых возможностей для инвестирования и расширения бизнеса.

Ссылку на ставку ЦБ можно встретить в Гражданском и Налоговом кодексе. Часто именно она влияет на сумму штрафных санкций по обязательствам перед контрагентами или налоговиками. Есть ситуации, когда ставка принимает участие и в определении налогооблагаемой базы для расчета налога на прибыль или НДФЛ, например.

Напрямую к ключевой же ставке привязаны расчеты ответственности по статье 395 ГК РФ, а также все нормативные акты.

Кто устанавливает размер ставки в России?

Какая ставка будет действовать в течение определенного периода определяет Центробанк. При формировании значения руководствуются многими показателями. Но основные из них – это инфляция за прошедший период, экономическая активность и др.