Документы необходимые для открытия ип. Что дает статус ИП

Хотите начать собственное дело? Тогда без регистрации в налоговой инспекции не обойтись. Самые популярные в России бизнес-форматы - это ИП и ООО. Тем, кто ещё не определился, в какой организационной форме создавать свой бизнес, советуем ознакомиться со статьей « ». Если же ваш выбор уже сделан в пользу индивидуального предпринимательства, то узнайте, как самостоятельно пройти регистрацию ИП в 2017 году.

Какие необходимые документы и действия потребуются для открытия ИП в 2017 году

Для начала кратко расскажем, что собой представляет процедура оформления предпринимательского статуса в налоговой инспекции, а потом подробнее разберемся, как подготовить документы для регистрации ИП. Просто следуйте этой инструкции и у вас всё получится!

Чтобы открыть ИП, вам надо обратиться в ИФНС по месту прописки. Если постоянной прописки в паспорте у вас нет, то можно регистрироваться по месту временного проживания. Узнать контакты регистрирующей налоговой инспекции можно через на сайте ФНС. Дело в том, что в крупных городах и некоторых областях для регистрационных действий созданы специальные налоговые органы. Например, в Москве это ИФНС № 46, и только в ней осуществляют регистрацию ИП и организаций.

Если в вашем населённом пункте нет регистрирующей ИФНС, то чтобы не ехать на другой конец города или в областной центр, можно обратиться в . Это специальные центры госуслуг, действующие во многих регионах, и они тоже принимают документы для регистрации ИП.

Итак, вы выбрали, в какой регистрирующий орган обратиться, знаете его контакты и режим работы. Остается только подготовить документацию и решить, каким способом вы её подадите. Представить документы для открытия ИП можно лично, почтой или через доверенное лицо. Еще один вариант - через Интернет, но для этого необходимо иметь электронную цифровую подпись.

Какие документы нужны для открытия ИП? Предприниматель действует в качестве физического лица, поэтому ему не надо готовить устав и решение о создании ИП. В обязательный список документов для госрегистрации входят:

- заявление по форме Р21001;

- копия паспорта;

- подтверждающая оплату госпошлины (800 рублей).

Для тех предпринимателей, кто уже выбрал , на которой будет работать, дополнительно потребуется уведомление о переходе на УСН или заявление на выдачу патента. Кроме того, при выборе вида деятельности, связанного с медициной, детьми, культурой и социальной сферой, налоговая инспекция запросит по своим каналам справку об отсутствии судимости. Это требование установлено статьей 22.1 (к) закона о госрегистрации № 129-ФЗ.

При подаче документов через доверенное лицо подготовьте нотариальную доверенность на регистрационные действия от вашего имени. Само заявление и копию паспорта заявителя тоже придется заверять у нотариуса. При отправке документов почтой нотариальное заверение также обязательно.

Заполняем заявление Р21001

Документов для регистрации ИП требуется минимум, но заявление по форме Р21001 - это официальный бланк, заполнение которого должно соответствовать определенным требованиям. Ошибки при подготовке заявления могут привести к отказу в государственной регистрации, поэтому мы подробнее рассмотрим порядок его заполнения.

Если вы заполняете заявление с помощью нашего сервиса, то всё, что вам требуется, - следовать подсказкам системы и пошагово заполнить необходимые поля.

При заполнении листа А заявления Р21001 вам надо указать коды ОКВЭД. Коды - это цифровые обозначения видов экономической деятельности или направлений бизнеса, которыми будет заниматься предприниматель. Например, код 41.20 означает строительство зданий, код 49.32 указывают таксисты, а код 47.71 подходит для розничной торговли одеждой.

Коды ОКВЭД должны содержать не менее четырёх знаков и указываться по ОКВЭД-2 от 2014 года. Этот классификатор стал применяться для государственной регистрации с 11 июля 2016 года.

Форма поиска кодов ОКВЭД встроена в наш сервис, но можно воспользоваться по направлению бизнеса. Тем, кто затрудняется при подборе кодов для своей деятельности, советуем получить бесплатную консультацию профессиональных регистраторов.

Заявление для регистрации ИП можно подготовить и самому, для этого скачайте актуальный бланк заявления и заполните его от руки или на компьютере, ориентируясь на . Если у вас возникнут вопросы, то обращайтесь в службу поддержки, но для правильного и быстрого заполнения формы Р21001 советуем делать это в сервисе.

Подаём и получаем документы для регистрации ИП

Ещё раз напомним, какие нужны документы для подачи в регистрирующий орган:

- заполненное, но неподписанное заявление Р21001;

- квитанция об уплате госпошлины;

- копия паспорта и сам паспорт для идентификации вашей личности;

- уведомление о переходе на УСН (2 экз., а в некоторых инспекциях могут потребовать три, поэтому лучше захватить с собой лишнюю копию) или заявление на патент;

- нотариальная доверенность (если вместо вас документы подает доверенное лицо или регистратор).

Сшивать документы необязательно, можно просто скрепить их скрепкой или сложить в папку. Исключение - копию паспорта заявителя большинство инспекторов требует сшивать, поэтому стоит это сделать заранее или иметь при себе все необходимое для сшивания на месте.

Подпись на бланке Р21001 проставляется только в присутствии инспектора, принимающего у вас документы, или у нотариуса. Если вы сделаете это заранее, заявление у вас не примут!

При сдаче документов в налоговой или МФЦ вам на руки выдадут расписку в их получении с указанием даты выдачи свидетельства. С 2016 года срок регистрации ИП составляет всего три рабочих дня, но если вы отправили документы почтой, то добавьте еще несколько дней на доставку письма. Что касается способа получения готовых документов, то его надо предусмотреть при заполнении последнего листа заявления Р21001. Для этого надо выбрать соответствующую цифру: «1», «2» или «3».

С 2017 года прекращена выдача свидетельств о государственной регистрации ИП (приказ ФНС от 12 сентября 2016 г. № ММВ-7-14/481@)). Уже выданные свидетельства о регистрации ИП продолжают действовать, заменять их не требуется.

В случае успешной регистрации ИП вы получите из налоговой инспекции следующие документы:

- лист записи Единого государственного реестра индивидуальных предпринимателей по форме № Р60009;

- свидетельство о постановке на учёт в налоговом органе.

Если вы подавали уведомление о переходе на УСН, то вам выдадут второй экземпляр с отметкой ИФНС. Этот документ подтверждает, что вы являетесь плательщиком единого налога на УСН, поэтому его надо хранить вместе с полученными регистрационными документами.

Индивидуальный предприниматель – это гражданин, который прошел процедуру государственной регистрации, и получил право заниматься самостоятельной предпринимательской деятельностью.

Вести собственный бизнес и легально получать дополнительный доход могут наемные работники, пенсионеры, безработные, женщины в декретном отпуске и даже несовершеннолетние, если их родители дали на это согласие. Если вас интересует, как открыть ИП в 2019 году, читайте нашу статью, и вы получите ответы на свои вопросы.

Кто может стать предпринимателем в России

Получить статус индивидуального предпринимателя в России вправе практически любое физическое лицо: россиянин, иностранный гражданин или лицо без гражданства. Регистрация ИП в 2019 году недоступна только тем, кто входит в категорию государственных чиновников и служащих разного ранга и военнослужащих.

Регистрация индивидуальных предпринимателей происходит в налоговой инспекции или МФЦ. После постановки на налоговый учет и внесения сведений о вас в реестр ЕГРИП вы получаете все права и обязанности субъекта предпринимательской деятельности.

Не советуем открывать ИП, если вы пока не планируете вести реальный бизнес. Регистрация индивидуального предпринимателя обязывает вас вовремя сдавать отчетность и уплачивать взносы на пенсионное и медицинское страхование (за 2019 год минимальная сумма взносов составляет 36 238 рублей). Если вы не будете вести деятельность и получать предпринимательские доходы, то взносы придется платить из других источников, например, своей зарплаты.

Правда, есть категория физических лиц, для которых открытие ИП – это только способ получить пенсионный стаж. Не секрет, что в России миллионы трудоспособных граждан нигде официально не работают, соответственно, и на трудовую пенсию они рассчитывать не могут.

Если же оформить ИП и легально платить страховые взносы, то по достижении пенсионного возраста можно претендовать хотя бы на минимальную пенсию. По крайней мере, такая возможность сейчас есть, а что будет дальше, учитывая постоянные изменения пенсионного законодательства, предугадать трудно.

Но какой бы ни была ваша мотивация для регистрации ИП, учтите, что статус индивидуального предпринимателя – это дополнительные обязанности, выполнять которые придется в любом случае. Если вы не сдадите какую-то обязательную отчетность или не полностью уплатите взносы и налоги, с вас их все равно взыщут, даже если ИП будет закрыто.

На этой не самой оптимистичной ноте мы перейдем к главному вопросу — как зарегистрировать ИП и какие необходимые документы и действия для этого потребуются.

Как зарегистрировать ИП

Любой процесс, в том числе оформление ИП, проще понять, когда он разбит на этапы или шаги. Последовательность действий по получению статуса предпринимателя в России мы назвали «Пошаговая инструкция 2019» и включили в нее ответы на самые частые вопросы:

- Можно ли открыть ИП самостоятельно?

- Какие нужны документы для открытия ИП?

- Сколько стоит открытие ИП?

- Как оформить индивидуального предпринимателя без обращения к посредникам?

- Что нужно чтобы открыть ИП и начать вести собственный бизнес?

Шаг 1. Выбор способа регистрации

Самостоятельное оформление индивидуального предпринимателя доступно любому, кто готов потратить немного времени и усилий на изучение этой процедуры. Для многих начинающих бизнесменов это еще и первый опыт личного общения с налоговыми органами, поэтому мы рекомендуем пройти этот путь самому.

Но, конечно, необязательно регистрировать ИП при личном визите в ИФНС или самостоятельно оформлять заявление Р21001. В некоторых случаях проще и быстрее заплатить за подготовку документов или воспользоваться специализированными сервисами. В таблице мы увидим, сколько стоит открыть ИП для разных способов регистрации. Госпошлину в размере 800 рублей надо заплатить при любом варианте.

| Способ регистрации | Сумма расходов |

| Самостоятельное заполнение Р21001 (вручную, на компьютере, через бесплатные сервисы онлайн-регистрации, на сайте ФНС) и личный визит в ИФНС | 800 рублей |

| Самостоятельное заполнение Р21001 и отправка нотариально заверенных документов почтой | от 1800 рублей |

| Самостоятельное заполнение Р21001 и отправка нотариально заверенных документов через представителя по доверенности | от 2500 рублей |

| Подготовка и подача документов профессиональными регистраторами | от 3500 рублей |

Шаг 2. Выбор видов деятельности

Перед тем, как как открыть ИП, надо выбрать и указать в заявлении Р21001 , которыми вы планируете заниматься. Сложность заключается в том, что их указывают не описательно, а в виде цифровых кодов ОКВЭД.

ОКВЭД – это специальный справочник-классификатор, в котором каждому виду экономической деятельности присвоен свой код. Например, код 96.01 соответствует услугам по стирке и химчистке, а код 49.31 – городским и пригородным пассажирским перевозкам.

Выбирать коды надо только из актуального классификатора. В 2019 году для регистрации бизнеса применяют ОКВЭД-2, другое название — ОК 029-2014 (КДЕС ред. 2). Кроме этой редакции вы можете найти в Интернете справочники ОКВЭД-1 и ОКВЭД-7. Эти классификаторы уже не действуют, и если вы выберете коды из них, то получите отказ в регистрации ИП.

Актуальный справочник ОКВЭД-2 есть в правовых системах, бесплатных сервисах по подготовке документов, специализированных сайтах. Классификатор, как нормативно-правовой акт, публикуется в свободном доступе, так что найти его не проблема.

Другой важный нюанс – в заявление надо вносить коды, имеющие не менее 4-х цифр. Например, вы хотите открыть продуктовый магазин и находите подходящий код 47.2 .

В этом коде только три цифры, поэтому он не подходит и его надо уточнить до четырех цифр:

- 47.21: Торговля розничная фруктами и овощами в специализированных магазинах

- 47.22: Торговля розничная мясом и мясными продуктами в специализированных магазинах

- 47.23: Торговля розничная рыбой, ракообразными и моллюсками в специализированных магазинах

- 47.24: Торговля розничная хлебом и хлебобулочными изделиями и кондитерскими изделиями в специализированных магазинах

- 47.25: Торговля розничная напитками в специализированных магазинах

- 47.26: Торговля розничная табачными изделиями в специализированных магазинах

- 47.29: Торговля розничная прочими пищевыми продуктами в специализированных магазинах.

Вы можете выбрать любой из этих кодов, который больше всего соответствует профилю магазина. А возможно, ваша торговая точка будет торговать разными продуктами питания, тогда выбирать надо из подгруппы 47.1 «Торговля розничная в неспециализированных магазинах».

Код 47.11 «Торговля розничная преимущественно пищевыми продуктами, включая напитки, и табачными изделиями в неспециализированных магазинах» полностью подходит для разного товарного ассортимента.

Если посмотреть, какие коды входят в группу 47.11, то мы найдем пятизначные коды:

- 47.11.1 «Торговля розничная замороженными продуктами в неспециализированных магазинах»

- 47.11.2 «Торговля розничная незамороженными продуктами, включая напитки и табачные изделия, в неспециализированных магазинах»

- 47.11.3 «Деятельность по розничной торговле большим товарным ассортиментом с преобладанием продовольственных товаров в неспециализированных магазинах».

Однако дальнейшая детализация до пяти и шести знаков не имеет особого смысла. Во-первых, для регистрации ИП достаточно указать код из четырех цифр, а во-вторых, если вы выберете очень детальный код, то сможете заниматься только заявленным направлением.

Предположим, если в заявлении у вас вписан код 47.11.2, то продавать вы сможете только незамороженные продукты. Если же вы захотите добавить к ассортименту мороженое, то про деятельность, соответствующую коду 47.11.1, придется сообщить в налоговую инспекцию по форме Р24001. Поэтому просто выбирайте код более высокого уровня 47.11, и вы сможете работать по всем кодам, которые входят в эту группу.

Регистрация ИП в налоговой инспекции возможна сразу по многим видам деятельности. Количество кодов ОКВЭД, которые вписывают в заявление, не ограничена. Если вам не хватает одного листа «А», где указывают коды, можно заполнить еще несколько таких листов. Главное – один из видов деятельности, от которого вы предполагаете получить максимальный доход, укажите в качестве основного кода.

Шаг 3. Переход на льготный режим налогообложения

Разобраться в том, какие налоги вам придется платить, надо еще до того, как зарегистрироваться ИП. Если вы не сообщите в установленном порядке о переходе на льготный режим, никто в налоговой инспекции не предложит вам это сделать. А ведь эти льготы действительно существуют, и не воспользоваться ими будет неразумно.

Безошибочно выбрать самый выгодный вариант вам поможет только консультация у грамотного бухгалтера или налогового консультанта, но базовые понятия налогообложения мы поможем вам понять прямо сейчас.

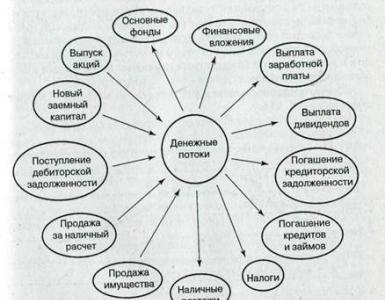

Основная система налогообложения в России – . Работать на ней могут все налогоплательщики, но налоговая нагрузка здесь самая высокая. Большинство индивидуальных предпринимателей работает на специальных режимах, где платежи в бюджет значительно ниже.

Льготные режимы отличаются между собой налоговой ставкой, расчетом налоговой базы и итоговой суммой налога. Получить общее представление о системах налогообложения можно из таблицы.

| Режим | Размер налога | Обязанность уплаты |

| ОСНО | 13% разницы между доходами и расходами плюс НДС | |

| УСН Доходы | 6% от полученного дохода без учета расходов | только при наличии деятельности |

| УСН Доходы минус расходы | от 5% до 15% разницы между доходами и расходами | только при наличии деятельности |

| ЕНВД | рассчитывается по формуле из статьи 346.29 НК РФ | с момента постановки на учет |

| ПСН | 15% от потенциального годового дохода, который устанавливает региональный закон | с момента постановки на учет |

| ЕСХН | 6% разницы между доходами и расходами, но доступен только сельхозпроизводителям | только при наличии деятельности |

Самый популярный у начинающих предпринимателей режим – это УСН Доходы. Подробнее о этом режиме можно прочесть в статье про . Он позволяет не платить налоги, пока реальная деятельность еще не началась, прост в учете и отчетности плюс позволяет уменьшать рассчитанный налог на сумму уплаченных за себя страховых взносов.

Вот какие сроки предусмотрены для подачи заявлений при переходе на льготные режимы:

- уведомление на УСН или ЕСХН – в течение 30 дней после регистрации ИП;

- заявление на патент (ПСН) – за 10 дней до начала срока действия патента;

- заявление о переходе на ЕНВД – в течение 5 дней с начала вмененной деятельности.

Кроме того, подать заявление на УСН и ПСН можно сразу вместе с пакетом документов при регистрации ИП, но примет его не каждая налоговая инспекция. Часто бывает так, что вы подаете заявление Р21001 в специальный регистрирующий налоговый орган, а стоять на учете будете в другой инспекции. В таком случае вас могут направить с заявлением о переходе на льготный режим в свою ИФНС по прописке.

Если же заявление в установленные сроки не подать, то придется работать на общей системе налогообложения. Возможность поменять режим представится только со следующего года.

При выборе налогового режима есть еще один важный нюанс, о котором не знают многие предприниматели. Если вы решили купить патент или перейти на ЕНВД, но планируете это сделать не сразу при регистрации ИП, то период с даты регистрации до начала перехода на спецрежим вы по умолчанию будете еще и плательщиком ОСНО. Отказаться от ОСНО можно, только своевременно подав заявление на упрощенную систему.

Другой вариант – заполнить поля специальной формы для регистрации ИП на сайте Федеральной налоговой службы. Реквизиты квитанции для уплаты пошлины можно уточнить в налоговой инспекции или узнать на сайте nalog.ru.

Если вы уже определились с выбором льготного режима, то возьмите с собой еще и заявление о переходе на УСН или ПСН в двух экземплярах. Не забудьте захватить паспорт для идентификации вашей личности.

Шаг 5. Подача документов

Документы подают в налоговую инспекцию по месту прописки физического лица, однако не всегда регистрация ИП в ней осуществляется. В крупных городах и областных центрах есть специальные регистрирующие налоговые органы, кроме того, документы для открытия ИП принимают и в ближайшем к вам МФЦ.

В любом случае, прежде всего обратитесь в инспекцию, которой подведомственен ваш официальный домашний адрес. Если эта ИФНС не занимается регистрацией бизнеса, то вам сообщат, куда именно обращаться. А стоять на налоговом учете вы все равно будете по прописке.

При личном визите в инспекцию или МФЦ документы заверять у нотариуса не требуется, но при подаче почтой или через представителя нотариальное оформление обязательно. Не подписывайте заявление Р21001 заранее, это можно делать только в присутствии сотрудника ИФНС или нотариуса!

Шаг 6. Получение листа записи ЕГРИП

Если все в порядке, то через три рабочих дня вам выдадут лист записи ЕГРИП, который подтверждает, что вы зарегистрированы в качестве субъекта индивидуальной предпринимательской деятельности.

С 2019 года вместо свидетельства о государственной регистрации ИП выдают лист записи ЕГРИП по форме № Р60009. Если до этого у вас не было ИНН, то вам выдадут еще и свидетельство о постановке на учет в налоговом органе.

На этом все, вы стали предпринимателем! Надеемся, что в 2019 году пошаговая инструкция по регистрации ИП станет для вас началом для достижения настоящего финансового успеха в собственном бизнесе!

Важно: После регистрации ИП, для упрощения ведения бизнеса советуем открыть расчетный счет. Тем более, что сейчас многие банки предлагают выгодные условия. Так Альфа-Банк совместно с сервисом регистрации бизнеса от 1С для своих пользователей запустили акцию: бесплатное открытие расчетного счета, обслуживание 490 рублей в месяц, бесплатное подключение онлайн-банка и многое другое. Ознакомиться со специальным предложением можно .

Открытие собственного бизнеса – непростая задача. Наряду с определением ниши и подготовкой капиталовложений требуется решить ряд организационных моментов. В частности, пройти регистрационную процедуру в контролирующих инстанциях .

Кто может стать предпринимателем в России в 2019 году

Чтобы зарабатывать деньги, занимаясь собственным делом, необходимо соблюдение ряда условий:

- пребывание в состоянии дееспособности, т. е. в совершеннолетнем возрасте (ст. 21 ГК РФ), что означает способность иметь гражданские права и обязанности, а также распоряжаться ими;

- иногда дееспособность может наступать раньше 18-ти лет, например, при вступлении несовершеннолетнего гражданина в брак (п. 2 ст. 21 ГК РФ), доступно с 16-ти лет;

- наличие согласия родителей на осуществление несовершеннолетним гражданином коммерческой деятельности.

Получается, что условно открыть ИП в России может любой совершеннолетний человек . А в ряде ситуаций начать заниматься любимым делом человек может и с 16-ти. В отношении детей до 14-ти лет сделки могут совершаться исключительно их законными представителями, будь то биологические родители или опекуны.

Лица, пребывающие в возрастном диапазоне 14-18 лет, наделены большим количеством прав (п. 1 ст. 26 ГК РФ). В п. 2 оговорен перечень сделок, которые такие граждане могут совершать самостоятельно :

- распоряжаться собственным заработком;

- осуществлять авторские права в отношении объектов интеллектуальной собственности;

- вносить депозиты в банки и распоряжаться ими;

- совершать несущественные по масштабам сделки бытового характера (п. 2 ст. 28 ГК РФ).

Однако для открытия ИП несовершеннолетнему гражданину потребуется согласие родителей в письменном виде. Заниматься индивидуальным предпринимательством вправе не только граждане РФ, но и иностранцы, лица, не имеющие принадлежности к какому-либо конкретному государству.

Что лучше — свое ИП или ООО

Этот вопрос встает перед большинством начинающих предпринимателей. Важно сделать правильный выбор, т. к. от него будут зависеть многие последующие действия. С другой стороны, организационно-правовая форма предприятия представляет собой не что иное, как договор с государством, а главная задача все равно сводится к открытию бизнеса и фактическому началу деятельности . Тем не менее, между понятиями есть несколько различий :

- Ответственность имущественного характера . ИП отвечают персональным имуществом, а ООО имеют риск утраты средств, которые внесены в уставный фонд.

- Регистрационный процесс . В процессе открытия регистрация ООО может быть осуществлена на одного человека или группу лиц, максимальное число – до 50. Однако перечень документов в сравнении с ИП большой. Различается и размер государственной пошлины в пользу ИП (всего 800 руб.), в то время как для ООО он составляет 4000 руб.

- Особенности юридического адреса . Для регистрации Общества этот аспект обязателен (нужно купить или арендовать помещение, что порой обходится дорого), в то время как для ИП подойдет адрес его прописки.

- Страховые платежи . ИП осуществляют перечисление страховых взносов на ОМС, в ПФР. Чаще всего они делают это исключительно «за себя». Участники ООО, в свою очередь, действуют за всех.

- Налоговые взносы . Размер пребывает в зависимости не от организационно-правовой формы, а от выбранного режима. Это может быть ОСНО, УСН (только для ИП), ЕНВД, ЕСХН, ПНД. Единственный момент заключается в общей системе, при которой налог на прибыль для ООО составляет 20% в противовес сбору для ИП, равному 13%.

- Ограничения по направлениям деятельности . ИП не разрешено заниматься определенными видами работ, например, торговать алкоголем, оказывать страховые услуги, открывать банки, ПИФ, ломбарды, оказывать туристические услуги, изготавливать лекарства. ООО в этом плане никаких ограничений не имеют.

- Вывод средств из оборота . У ИП такой задачи нет, т. к. все заработанные средства переходят в собственность бизнесмена и подлежат изъятию из бизнеса в любой момент времени. В ООО все средства – собственность учредителя.

- Отчетные документы . Они зависят преимущественно от выбранной системы налогообложения, форма ведения деятельности никакой роли не играет.

- Наемные сотрудники . Права специалистов, работающих в ИП и ООО, идентичны.

Таким образом, открыть ИП значительно проще, чем проделать то же самое с ООО, и по стоимости это обойдется на порядок дешевле.

Стоимость регистрации при оформлении самостоятельно

Самостоятельное оформление индивидуальной предпринимательской деятельности – процедура простая и не затратная по средствам . Все, что потребуется заплатить – государственная пошлина. На 2019 год размер ее составит 800 руб.

Если же обращаться к услугам специализированных компаний, оказывающих услуги по регистрации ИП под ключ, суммарная стоимость открытия ИП может быть увеличена до 2000-3000 руб. Если документы в регистрирующий орган подает поверенное лицо, придется обзавестись доверенностью, которая стоит от 1000 руб.

Сроки и документы

Для оформления деятельности ИП в 2019 году нужно собрать определенный пакет документов :

- заявление, составленное в унифицированной форме, Р21001;

- квитанция, подтверждающая факт уплаты государственной пошлины;

- отксерокопированная версия удостоверения личности;

- уведомление о том, что ИП переходит на УСН (при выборе данного режима налогообложения);

- нотариально заверенная доверенность (если подачей документов занимается постороннее лицо).

Получается, что при самостоятельной регистрации ИП понадобится только заявление, квитанция и паспорт . Срок, на протяжении которого оформляется данный статус, составляет не больше 3 рабочих дней с момента подачи документации.

Прежде чем приступить к составлению заявительной бумаги, нужно определиться с видом деятельности и выбрать оптимальный код ОКВЭД . Можно выбрать одно кодовое значение или несколько штук.

Для этого есть возможность воспользоваться специальным классификатором, где указан перечень этих направлений. Все, что потребуется – выбрать основной вид деятельности . Все остальные направления – дополнительные.

Преимущества и недостатки при пошаговом самостоятельном оформлении и через посредника

Самостоятельная подготовка предполагает следующие плюсы :

- возможность получения хорошего опыта и «знакомство» с контролирующими инстанциями;

- экономия денежных средств на услугах посредника.

Преимущества использования услуг посредника следующие:

- отсутствие необходимости временных затрат на сбор и подачу документов;

- при возникновении ошибок и отказе в регистрации будущий предприниматель получает свои средства обратно (эта гарантия есть во множестве юридических фирм).

Недостатков самостоятельной регистрации нет при условии соблюдения требований, предъявляемых контролирующими службами. В случае действия через посредника они заключаются в необходимости несения дополнительных трат, передачи персональных данных.

Заполнение заявления и оплата госпошлины

Заявление составляется по унифицированному шаблону – форме Р21001 . Этот документ является основным и требует грамотного подхода к составлению. Он должен включать следующие реквизиты :

- ФИО заявителя;

- паспортные данные;

- контактные сведения.

Подпись ставить заблаговременно не нужно, это делается при инспекторе или нотариусе. Следующий шаг – оплата пошлины, размер которой составляет 800 руб. Сделать это можно вручную или через сайт ФНС .

Получение документов индивидуальному предпринимателю

Срок, в течение которого производится регистрационная процедура, составляет максимум 3 дня с момента подачи документов . При успешном прохождении этой процедуры налоговики отправляют ИП пакет документов :

- запись из ЕГРИП, составленная в форме Р60009;

- свидетельство, подтверждающее факт постановки на учет в налоговой инспекции.

Бумажные документы могут быть получены при личном посещении налоговой инспекции. Остальные бумаги, которые подавались в процессе регистрации, предпринимателю не возвращаются.

Существует несколько причинных факторов отказа в проведении процедуры регистрации со стороны контролирующих структур:

Существует несколько причинных факторов отказа в проведении процедуры регистрации со стороны контролирующих структур:

- подача неполного пакета документов;

- присутствие подложных бумаг;

- допущение ошибок в заполнении;

- предъявление документации лицом, не имеющим права осуществлять предпринимательскую деятельность.

Отказы в регистрации ИП случаются редко, тем не менее, во избежание неприятных последствий стоит уделить особое внимание сбору бумаг.

Пошаговая инструкция после создания ИП

Итак, документы поданы, трехдневный отрезок времени прошел, статус «ИП» получен. Но это далеко не все. Приступать к деятельности можно лишь после прохождения ряда процедур.

Переход на специальные режимы

Чаще всего предприниматели предпочитают использовать упрощенную систему налогообложения (УСН). Чтобы стать упрощенцем или осуществить переход на другой режим, в процессе прохождения регистрации необходимо подать специальное заявление .

Регистрация в ПФР и ФСС

Пенсионные взносы обеспечиваются в фиксированной величине, вне зависимости от присутствия/отсутствия дохода. Регистрация в ФСС осуществляется в автоматическом режиме, а внесение регулярных выплат обязательно лишь при наличии в штате ИП наемных сотрудников.

Коды статистики

Под кодами статистики принято понимать цифровые параметры , присваиваемые в процессе регистрации ЮЛ и ИП. Они обеспечивают идентификацию их согласно ОКВЭД. Их нужно получить заранее, чтобы избежать последующих проблем с законодательством.

Касса

Следующий шаг – приобретение и регистрация кассового аппарата. Законодатель вынуждает многих индивидуально занятых граждан переходить на виртуальное оборудование. Этот аспект следует уточнить заранее.

Открытие расчетного счета

Если деятельность предполагает осуществление дистанционных расчетов, целесообразно открыть расчетный счет, хотя эта процедура не является обязательной. Сделать это можно в любом банке. Основная задача сводится к выбору финансового учреждения с наиболее выгодными условиями .

Печать

Создание штампа необязательно, однако его наличие позволит компании повысить репутацию и узнаваемость среди клиентов.

Таким образом, процедура регистрации ИП не отнимает много времени и является простой.

Дополнительная информация представлена ниже.

С практической стороны оформление ИП может осуществляться до начала ведения деятельности или в случае, когда бизнес уже налажен и требуется его легализация. Во втором случае, как правило, предприниматель уже имеет представления о направлении бизнеса и особенностях потока прибыли, что упрощает выбор системы налогообложения и регистрационных кодов (ОКВЭД). Если же вы ранее никогда не занимались предпринимательской деятельностью, вам необходимо знать, какие регистрационные данные вам потребуется выбрать при подаче документов.

Требования к индивидуальному предпринимателю

Согласно законодательству РФ, открыть ИП может совершеннолетнее лицо, не ограниченное в правах и способное нести ответственность за свои действия. Исключение составляют лица, достигшие 16-ти лет, при условии, что они:

- состоят в законном браке;

- работают по трудовому договору;

- имеют разрешение обоих родителей, заверенное нотариусом.

Регистрировать ИП могут граждане РФ и иностранные граждане, имеющие разрешение для проживания на территории страны и соответствующие регистрационные документы. Ограничение в праве регистрации ИП накладывается на лиц, получивших статус банкротства в период 5 лет до момента подачи заявления на регистрацию.

Как указать при регистрации вид деятельности

Коды ОКВЭД (общий классификатор видов экономической деятельности) - определяют специфику вашего бизнеса. Выбрав соответствующие коды, вы можете работать только по этим направлениям.

- По приказу Росстандарта от 10.11.2015 г. N 1745-ст c 1.01.2017 г. действует обновленный классификатор ОКВЭД 2. Выбирать виды деятельности следует только по нему. По каждому зарегистрированному коду вы будете подавать сведения о доходах и уплате налогов.

- При необходимости расширить или изменить вид деятельности в дальнейшем вы можете добавить, убрать или заменить в регистрационных данных соответствующие коды, путем подачи в ЕГРИП (единый реестр индивидуальных предпринимателей).

- Заявления по форме Р14001. Общее количество кодов, зарегистрированных на одного ИП не может превышать 50.

- Структура классификатора имеет общие разделы - обозначаются латинскими буквами; и группировки - обозначаются двумя и тремя цифрами. Сами коды и конкретные виды деятельности, которые указываются в заявлении на регистрацию, обозначаются четырьмя и более цифрами.

Пример:

- Раздел F Строительство;

- (Группировка) 41 Строительство зданий;

- (Подгруппировка) 42.2 Строительство инженерных коммуникаций;

- (Код ОКВЕЭД) 42.21 Строительство инженерных коммуникаций для водоснабжения и водоотведения, газоснабжения.

Существуют также виды деятельности, которые нельзя осуществлять индивидуальным предпринимателям:

- Частная охрана;

- Обеспечение и анализ производственной безопасности;

- Производство и продажа алкоголя;

- Производство и продажа пиротехнической продукции;

- Производство и продажа оружия;

- Трудоустройство граждан за рубежом;

- Продажа электроэнергии.

Системы налогообложения для ИП в 2017 году

Выбор системы налогообложения имеет большое значение для рентабельности вашего предприятия. Если она будет выбрана неверно, вы понесете убытки, а в ряде случаев даже могут быть наложены штрафы.

Для ИП доступны две формы УСН (упрощенной системы налогообложения):

- УСН 6% . Эта форма уплаты налогов предполагает внесение 6% от всех денежных средств, полученных предпринимателем в ходе ведения деятельности за отчетный период. Простыми словами: вы продали товар на 100 000 рублей. Величина налога составит 6000 рублей.

- УСН 15% . При выборе этой системы предприниматель уплачивает 15% от окончательной прибыли, за вычетом расходов. Пример: вы затратили на производство и реализацию товара 60 000 рублей, продали его за 100 000 рублей. Ваша прибыль составила 40 000 рублей. Величина налога 6000 рублей.

Помимо самого налога, к обеим формам УСН ежемесячно добавляются фиксированные взносы в пенсионный фонд (ПФР) и в Фонд обязательного медицинского страхования (ФФОМС). Эти платежи вы вносите за себя (это ваша пенсия и медстраховка). Величина платежей зависит от установленного государством минимального размера оплаты труда (МРОТ). С 1 января 2017 года она составляет 7500 рублей, а начиная со второго полугодия ее планируют поднять до 7800 рублей. Взносы в ПФР составляют 26% от МРОТ, а платеж в ФФОМС - 5,1%.

Общая система налогообложения (ОСНО) для ИП предлагает следующие условия:

- стандартный налог на доходы физических лиц (НДФЛ) - 13%;

- налог на добавленную стоимость НДС - 0% (для экспортных товаров), 10% (для определенной категории продукции), 18% (общая ставка);

- налог на имущество физлиц - от 0,1% до 2% (устанавливается муниципальными органами).

Патентная система (ПСН) - предоставляет возможность избавиться от необходимости подавать отчетность и рассчитывать величину уплачиваемого налога. Она предполагает уплату последнего авансовым платежом на установленный период (до года). Рассчитывается стоимость патента как 6% от потенциально-возможного годового дохода (ПВГД).

Единый налог на вмененный доход (ЕНВД) - он является альтернативой ОСНО и рассчитывается как 15% от базового дохода с учетом коэффициентов - дефлятора (на 2017 год он равен 1,798) и понижающего (устанавливается местными органами от 0,005 до 1).

Пошаговая инструкция регистрации ИП

Если вы определились с видом деятельности и системой налогообложения, можно переходить к сбору документов и подаче заявления в органы регистрации.

Основные документы для открытия ИП

Перед сбором основных документов необходимо оплатить в банке государственную пошлину за регистрацию. Данные для перечисления средств можно получить непосредственно в налоговых органах, на официальном сайте Федеральной налоговой службы или через интернет-банкинг Сбербанка России. При этом важно выбрать именно ваше отделение ФНС по месту прописки. На 2017 год размер пошлины составляет 800 рублей.

Для граждан РФ достаточно предоставить в налоговую:

- Заявление по форме Р21001;

- Копию паспорта - первая страница и страница с пропиской;

- Копию ИНН;

- Квитанцию об оплате государственной пошлины.

Что нужно для открытия ИП иностранному гражданину:

- Заявление по форме Р21001;

- Копия удостоверения личности (основной паспорт, заграничный паспорт);

- Копия свидетельства о рождении;

- Перевод документов, удостоверяющих личность на русский язык с заверением нотариуса;

- Копия документа регистрации на территории РФ;

- Копия справки о месте фактического проживания;

- Квитанция об оплате госпошлины.

При личном обращении в органы ФНС предприниматель должен иметь при себе все оригиналы документов.

По умолчанию при подаче документов вам будет установлена общая система налогообложения ОСНО. Для работы по другим тарифам, необходимо к общему пакету документов подать заявление о переходе на выбранную систему.

Подготовка заявления по форме Р21001

Заявление, подаваемое для регистрации ИП в 2017 году, не получило изменений. Оно оформляется по форме Р21001 и содержит 5 страниц, одна из которых предназначена для внесения данных иностранных граждан. Лица, имеющие гражданство РФ, заполняют и подают только 1,2,3 и 5 страницы. Скачать актуальный бланк заявления можно на сайте ФНС .

Поскольку документ должен легко распознаваться соответствующим программным обеспечением, к его оформлению предъявляется ряд требований:

- Данные могут заноситься от руки или на ПК.

- Все данные вносятся точно в ячейки по одной цифре или букве.

- При написании от руки используется печатный шрифт и черные чернила. Слова и буквенные обозначения пишутся полностью заглавными.

- При компьютерном наборе выбираются следующие настройки: черный цвет шрифта, все буквы заглавные, шрифт Courier New высотой 18.

- При распечатке документа не допустима двусторонняя печать.

- Нельзя комбинировать печать на ПК и написание от руки.

- Сокращения пишутся согласно установленным правилам грамматики.

- Заявление не прошивается.

Подача документов на регистрацию

Подавать документы на регистрацию ИП, согласно законодательству, можно только в налоговые органы по месту прописки (регистрации). Это не обязывает вас осуществлять деятельность только в заданном регионе, вы можете фактически открывать предприятие в любой точке страны, но избежать обращения в установленное подразделение не получится. Сделать это можно следующими способами:

- Личное обращение предпринимателя в ИФНС.

- Пересылка почтой. В этом случае все копии должны быть заверены нотариусом. Пакет документов отправляется ценным письмом с обязательной описью содержимого (оформляется нотариусом) и обратным уведомлением о получении.

- Через представителя. На третье лицо оформляется доверенность для подачи документов. При передаче последних обязательно оформляется расписка.

- В электронном формате на официальном сайте ФНС.

Как зарегистрировать ИП в 2017 году онлайн

Возможность регистрации ИП онлайн значительно упрощает процедуру для предпринимателя. Для этого необходимо зарегистрироваться на официальном сайте ФНС - https://service.nalog.ru/payment/payment.html . Это стоит сделать всем ИП, поскольку в дальнейшем вы сможете с помощью сервиса оплачивать налоги, вносить изменения в регистрационные данные, заказывать выписку из ЕГРИП (своего предприятия или для проверки партнеров) и даже подать заявление на прекращение деятельности.

Для регистрации вам необходимо войти в личный кабинет и перейти на страницу https://service.nalog.ru/gosreg/ . Тут вам необходимо выбрать следующий порядок действий:

- Выбор раздела «Индивидуальные предприниматели».

- Подтверждение согласия на обработку предоставленных вами данных.

- Выбор типа заявления форма Р21001.

- Заполнение анкеты данных.

- Выбор кодов ОКВЭД.

- Выбор метода получения документов. Возможна отправка почтой, при личном обращении или выдача доверенному лицу.

- Прохождение первичной проверки данных (выполняется автоматически в течение нескольких минут).

- Оплата госпошлины. Если вы знаете БИК (банковский идентификационный код) вашего банка, можете оплатить онлайн. При желании произвести оплату в банке, нажмите кнопку «Сформировать платежный документ».

После прохождения платежа, ФНС отправит вам соответствующее уведомление о принятии заявки.

Сроки регистрации и причины возможного отказа

В 2017 году срок регистрации индивидуального предпринимателя составляет 3 рабочих дня. При получении документов почтовой пересылкой, эти сроки могут затянуться до 1,5 месяцев, по причине длительной доставки.

В случае, если нарушен порядок оформления документов, установлены ошибки (случайные и намеренные) в предоставляемых сведениях, а также факты, подтверждающие отсутствие права на регистрацию, может быть получен отказ. При наличии ошибок их необходимо исправить и подать заявление повторно. Квитанция об уплате государственной пошлины остается та же.

После окончания процедуры регистрации в налоговой, сведения автоматически передаются в ПФР. Обращаться туда лично вам не нужно. Также вам будет предоставлен следующий пакет документов:

- Свидетельство о государственной регистрации на официальном бланке.

- Выписка из ЕГРИП.

- Свидетельство о регистрации ИП в пенсионном фонде.

- Документ о постановке ИП на учет в налоговую службу.

- Уведомление из Росстата о присвоении кодов статистики. Его можно получить самостоятельно, но чаще всего оно отправляется самой службой.

Что необходимо сделать после регистрации ИП в налоговой

В зависимости от вашего вида деятельности, после прохождения регистрации, может потребоваться оформление различных атрибутов. Сюда относится открытие расчетного счета, изготовление печати и регистрация кассового аппарата. Делать это с точки зрения закона не обязательно, но эти атрибуты ИП обеспечат ряд преимуществ. Также, при ведении некоторых видов деятельности и найме сотрудников, вам необходимо уведомить соответствующие органы.

Оформление атрибутов для предпринимательской деятельности

Для открытия расчетного счета вам необходимо подать заявление в любой банк, работающий с ИП. Вместе с заявлением предоставляется:

- Копия паспорта (многие банки могут выполнять копии сами);

- Копия ИНН;

- Свидетельство о регистрации ИП.

При выборе банка необходимо учитывать величину оплаты услуг по договору. Так, если ваша деятельность требует регулярной оплаты квитанций, необходимо выбрать финансовую структуру с наименьшей комиссией по операциям.

При работе с конечным покупателем по безналичной оплате, вам необходим банк с минимально возможной комиссией за обналичивание средств.

Изготовление печати осуществляется в специальных фирмах. Для этого необходимо предоставить скан свидетельства о регистрации ИП, копию паспорта или другого удостоверения личности, а также эскиз печати. Зачастую мастерские имеют готовые макеты, которые можно использовать.

Кассовый аппарат приобретается при выборе наличной формы оплаты. Он обязательно регистрируется в ИФНС. Для предпринимателей, работающих на ПСН или ЕНВД наличие кассового аппарата не обязательно.

Регистрация при найме сотрудников

Если ваши сотрудники не являются членами семьи, вам необходимо зарегистрироваться в качестве работодателя. При этом с самим работником заключается трудовой или гражданско-правовой договор. Перед заключением контракта необходимо обратиться в пенсионный фонд и Федеральную социальную службу, которые поставят вас на учет.

После этого вы обязаны за каждого сотрудника сдавать соответствующую отчетность.

При работе на УСН в 2017 году за работников необходимо подавать в налоговую службу справки 2-НДФЛ и 6-НДФЛ, где представляются сведения о выплаченной заработной плате. В ПФР подаются справки по формам СЗВ-М, а в ФСС - 4-ФСС. При этом ИП выступает в роли налогового агента, а не плательщика.

Уведомление в Роспотребнадзор и лицензирование

Существуют некоторые виды направлений бизнеса для ИП, ОКВЭД которых можно указывать при регистрации, но при непосредственном начале самой деятельности необходимо дополнительное уведомление. В 2017 году в этот перечень входят:

- Гостиничный бизнес;

- Бытовые услуги (ремонт помещений, индивидуальный пошив одежды, ремонт мебели и бытовой техники, техобслуживание автомобилей, фотостудии);

- Сфера общественного питания;

- Розничная и оптовая торговля;

- Производство текстильных материалов и одежды;

- Производство изделий из кожи;

- Обработка древесины;

- Производство мукомольной продукции и сахара;

- Выпечка хлеба и хлебобулочных изделий;

- Производство молочной продукции;

- Производство соков, переработка фруктов и безалкогольных напитков.

Уведомление подается в письменном виде, после получения свидетельства о регистрации, но до начала ведения самой деятельности. Это можно сделать следующими способами:

- Лично обратившись в Управления Роспотребнадзора;

- Онлайн через портал госуслуг gosuslugi.ru ;

- В электронном виде с официальной электронно-цифровой печатью на e-mail Управления Роспотребнадзора вашего региона.

Также не стоит забывать, что ФЗ от 04.05.2011 N 99-ФЗ "О лицензировании отдельных видов деятельности" предусматривает обязательное получение лицензии на ряд бизнес направлений:

- Разработка средств и техническая защита информации;

- Продажа медикаментов, фармацевтика, работа с медицинским оборудованием;

- Грузоперевозка;

- Пассажирские перевозки;

- Хранение и переработка металлов;

- Сфера образования;

- Ведение геодезических работ, гидрометеорология;

- Сохранение и восстановление памятников культуры.

Лицензия получается в соответствующем органе надзора (МинТранс, Рособрнадзор). Для некоторых видов деятельности в последние годы, лицензия была заменена альтернативными обязательствами. Например, строительные и ремонтные компании для работы должны вступить в СРО (саморегулируемые организации).

Кардинальных изменений в том, как зарегистрировать ИП в 2017 году, по сравнению с предыдущим годом, нет. Вы без труда сможете выполнить сбор и оформление документов самостоятельно. При этом полученный опыт позволит вам лучше понимать систему налогообложения и процедуру легализации бизнеса.

Если гражданин решил заняться предпринимательством, проще всего открыть ИП. Такая форма деятельности, в отличие от образования юридического лица, позволяет пользоваться налоговыми льготами, вести простой налоговый учет, не платить высокие административные штрафы и быстро прекратить бизнес.

Нормативная база

Предприниматели – это частные лица, которые на свой риск занимаются деятельностью, приносящей систематическую прибыль. Они продают товары, оказывают услуги, выполняют работы на возмездной основе.

Чтобы начать свое дело, нужно достигнуть совершеннолетия (ст. 21 ГК РФ). Закон разрешает сделать это раньше, если гражданин прошел процедуру гражданской эмансипации (получение полной правоспособности в силу исключительных обстоятельств).

Например, предпринимателем можно стать с 16 лет в следующих случаях:

- несовершеннолетнее лицо вступило в брак;

- родители, попечители или усыновители дадут свое согласие, подкрепленное решением органов опеки;

- суд признает несовершеннолетнего гражданина полностью дееспособным.

Перечень необходимых документов

Для того чтобы начать предпринимательскую деятельность, гражданин должен предоставить на регистрацию:

- заявление Р21001 ;

- паспорт;

- свидетельство о рождении (если в паспорте нет сведений о дате и месте рождения);

- информацию о месте проживания и официальной регистрации;

- согласие родителей, если юному коммерсанту еще нет 18 лет;

- подтверждение уплаты госпошлины;

- сведения об отсутствии судимости;

- спецразрешение для допуска к предпринимательской деятельности, если она связана с образованием, воспитанием, медицинским обеспечением и т.д.

Могут попросить дополнительно предоставить ИНН. Копии заверяются у нотариуса. Если одновременно со сканами бумаг передают оригиналы, то нотариальное заверение не требуется . Специалист сопоставит сведения и вернет подлинник под расписку.

Подготовительный этап

Прежде, чем гражданин обратиться за регистрацией ИП, нужно определиться, что будет приносить прибыль. Некоторыми видами деятельности можно заниматься при условии создания юридического лица или получения лицензии.  Например, производство алкоголя, военной техники, торговля оружием, открытие инвестиционного фонда и т.д. Поэтому стоит заранее определить организационно-правовую форму своего будущего бизнеса.

Например, производство алкоголя, военной техники, торговля оружием, открытие инвестиционного фонда и т.д. Поэтому стоит заранее определить организационно-правовую форму своего будущего бизнеса.

Затем следует подобрать коды ОКВЭД, чтобы четко сформулировать направления предпринимательства. В заявлении потребуется указать кодовый номер вида деятельности. Достаточно определиться с одним основным кодом. По нему будет выбрана система налогообложения . Но можно вписать и несколько кодов, законодательно этот момент не ограничивается.

Документы на ИП можно подать самостоятельно. Сделать это нужно лично или в электронном виде через портал Госуслуги. Также в целях экономии времени разрешается пользоваться услугами компании, которая предоставляет услуги по регистрации.

Пошаговая инструкция для открытия ИП

Гражданин заполняет заявление по форме Р21001 и готовит пакет документации. Заранее подписывать его не надо. Это нужно будет сделать в присутствии налогового инспектора.

Куда обращаться с готовым пакетом документов?

Обратиться за регистрацией можно следующими способами:

- в налоговый орган ФНС;

- через МФЦ;

- направить бумаги по почте;

- воспользоваться помощью доверенного лица.

Обращение в ФНС

Собранные бумаги предоставляются в ИФНС по месту жительства гражданина . Адрес можно узнать на Интернет-ресурсе налогового органа.

Будущий предприниматель передает документы специалисту и получает расписку. В ней ставится подпись, печать и дата явки за результатом. Также нужно взять один экземпляр извещения о переходе на УСН. Гражданин получает учредительные документы обратно через 3 дня.

Есть возможность подать бумаги в электронном виде через Интернет-ресурс ФНС. Потребуется преодолеть дополнительные сложности. Следует купить ЭЦП и скачать с сайта ФНС специальную программу. Это позволит направить все документы онлайн по защищенному каналу и получить готовые учредительные документы в личном кабинете. Регистрация занимает 5 рабочих дней .

Еще один вариант – воспользоваться порталом Госуслуги. Нужно будет заполнить электронную форму заявления, оплатить госпошлину и подписать документ ЭЦП. Если все заполнено правильно, придет уведомление с приглашением на конкретную дату. Потребуется принести остальные документы. Вся процедура занимает три дня.

Через МФЦ

Через МФЦ подать документы можно не во всех регионах . В рамках пилотного проекта опция доступна в Амурской области, Хабаровском крае, Москве, Санкт-Петербурге и других субъектах.

Оформление проводится в центре по месту регистрации. Он в свою очередь передает бумаги в налоговую инспекцию. В случае необходимости специалист проконсультирует по поводу порядка заполнения заявления и перечня бумаг. Вся процедура занимает 5-6 дней.

По почте

Гражданин вправе отправить документы на регистрацию по почте. Заявление заполняется по специально установленной форме.  Копии бумаг и собственноручная подпись заверяются у нотариуса.

Копии бумаг и собственноручная подпись заверяются у нотариуса.

Оформляется заказное письмо с перечнем его содержимого. Нужно указать свой номер телефона, чтобы инспектор мог связаться в случае возникновения вопросов.

Документы готовятся в течение трех дней с момента регистрации поступившего почтового отправления . Такой вариант потребует временных затрат, поскольку специалист получить бумаги с учетом пробега почты.

Через поверенного

Если вопросом регистрации ИП будет заниматься представитель, то нужно оформить у нотариуса доверенность. Копии документов также проходят нотариальное удостоверение. В остальных моментах процедура проводится в обычном порядке и занимает 3 дня.

Оплата госпошлины

За регистрацию ИП нужно будет заплатить госпошлину в сумме 800 руб. обязательный сбор перечисляется в бюджет после заполнения заявления.

Если процедура проводится через портал Госуслуги, то делается скидка 30 % и размер снижается до 560 руб. Квитанцию можно сформировать на Интернет-ресурсе ФНС. Платеж вносится через банк, терминал, онлайн-банкинг.

Получение документов о факте регистрации

В заявлении рекомендуется указать способ получения решения о регистрации ИП. Процедура занимает от 3 до 7 дней в зависимости от способа подачи бумаг. Забрать его можно лично или поручить другому лицу на основании доверенности.

На руки выдается лист записи ЕГРИП. В нем содержится ОГРНИП, подтверждающий факт регистрации. Также предоставляют уведомление о постановке на налоговый учет.

Причины отказа в регистрации

В регистрации могут отказать по следующим причинам:

- недействительность паспорта;

- ошибки в заявлении;

- неполный перечень требуемых документов;

- наличие статуса ранее оформленного ИП;

- банкротство;

- судимость и частичное поражение в гражданских правах.

Бывает, что инспектор допускает ошибки и отказывает необоснованно. Если есть достаточные основания полагать, что права заявителя нарушены, то отказ можно обжаловать в УФНС более высокого уровня или в судебном порядке.

Регистрация ИП в фондах

После получения регистрационных бумаг на руки ИП ставят на учет в пенсионном и страховом фондах.

В ПФР

Документы в Пенсионный фонд подаются по месту проживания лица. Если наемных сотрудников нет, то налоговая проводит регистрацию автоматически. Вся процедура занимает три дня с момента получения информации из ИФНС.

В случае подписания трудовых контрактов с наемными сотрудниками регистрация проводится без участия предпринимателя. С начала 2017 года это происходит на основании отчетности (СЗВ-М , СЗВ-СТАЖ) в порядке электронного взаимодействия между ИФНС и ПФР.

В ФСС

В ФСС уплачиваются страховые взносы на случай нетрудоспособности, материнства, производственного травматизма. За себя предприниматель может не платить. Договор страхования заключается на добровольной основе.

Если у ИП появились сотрудники, то он должен зарегистрироваться в ФСС в течение 10 суток с момента подписания первого контракта. Нужно будет предоставить трудовые книжки работников или договоры.

Открытие счета в банке

Для проведения платежей с партнерами и сотрудниками ИП открывает расчетный счет в кредитной организации.  По закону это не обязательно. Но если гражданин намерен вести безналичные расчеты и пользоваться льготами упрощенной системы налогообложения, то без банка не обойтись.

По закону это не обязательно. Но если гражданин намерен вести безналичные расчеты и пользоваться льготами упрощенной системы налогообложения, то без банка не обойтись.

При открытии счета предоставляются документы, подтверждающие факт создания ИП . Сделать это можно в любой кредитной организации. Рекомендуется подобрать оптимальный тариф обслуживания, поскольку за проводимые операции нужно будет перечислять комиссию.

Банк самостоятельно извещает налоговую, ПФР и ФСС об открытии расчетного счета.

Использование кассового аппарата для ИП

С 1 июля 2018 года только некоторым предпринимателям разрешили не применять кассовый аппарат. Это допустимо при ЕНВД и патентной системе налогообложения. С 1 июля 2019 года все ИП обязаны будут использовать онлайн-кассы.

На сегодняшний день варианты могут быть следующие:

- ИП обязан использовать онлайн-кассу;

- до 1 июля 2019 года предприниматель пользуется отсрочкой;

- по некоторым направлениям бизнеса разрешается выдавать товарные чеки и бланки строгой отчетности без ККМ.

Конкретную информацию можно узнать из закона от 22.05.2003 года № 54-ФЗ . На сайте ФНС есть сервис, позволяющий проверить, попадает ли деятельность под обязательное применение ККТ.

ККМ не применяется, если:

- продаются газеты и журналы;

- ведется торговля на рынке или ярмарке;

- осуществляется разносная продажа без стационарных торговых точек;

- из автоцистерн продается квас, молоко, масло;

- ведется сезонная торговля овощами;

- проводятся продажи в других случаях согласно статье 2 закона № 54-ФЗ .

- ИП, применяющие патентную систему налогообложения;

- плательщики ЕНВД;

- предприниматели, которые оказывают услуги населению.

Ведение бухучета и порядок отчетности для ИП

Закон разрешает предпринимателю не вести бухгалтерский учет и не подавать большую часть статистической отчетности. На налоговый учет это не распространяется.

ИП должен платить налоги и сдавать отчетность в ИФНС. При упрощенной системе налогообложения это нужно делать один раз в год. В случае, когда применяется НДС – 1 раз в квартал. Если у предпринимателя нет сотрудников, то не нужно отчитываться в ПФР и ФСС .

Таким образом, любое лицо может открыть ИП самостоятельно. В отличие от создания компании не требуется формировать уставный капитал. Достаточно выбрать направление деятельности и подать минимальный набор бумаг.

Подробнее об этом процессе рассказано ниже.